Zoals je weet, moet je als zelfstandige ieder kwartaal een deel van je inkomen opzij zetten voor sociale bijdragen. Je hebt er alle belang bij om dat bedrag zo goed mogelijk in te schatten en niet te veel, noch te weinig te betalen. Maar wat als je je sociale bijdrage wil verhogen of verlagen, hoe doe je dat? Dat, en de risico’s van een verkeerde inschatting, komen in dit artikel aan bod.

Je sociale bijdragen worden berekend op basis van je netto belastbaar beroepsinkomen van drie jaar geleden. Wie pas start als zelfstandige kan nog geen inschatting maken en betaalt daarom een voorlopige bijdrage. Die bijdrage wordt later herberekend op basis van je werkelijke inkomsten.

De berekening van je sociale bijdragen als zelfstandige ziet er zo uit:

20,5% van je netto belastbaar beroepsinkomen + beheerskosten van je sociaal verzekeringsfonds

Is je belastbaar inkomen als zelfstandige jaarlijks € 40.000, dan betaal je zo'n € 8.440 sociale bijdragen per jaar, of omgerekend € 2.110 per kwartaal. Het exacte bedrag is afhankelijk van de beheerskosten van je sociaal verzekeringsfonds.

Ben je zelfstandige in bijberoep, student-zelfstandige, meewerkend echgenoot of gepensioneerd, ontdek dan hier hoe je sociale bijdragen berekend worden.

💡Accountable tip: Vertel onze app wat je werkelijk belastbaar inkomen is en ontdek binnen enkele seconden hoeveel sociale bijdragen je moet betalen op basis van hun werkelijke belastbaar inkomen.

Er zijn twee simpele redenen voor een wijziging van je sociale bijdragen:

In beide gevallen is het aangeraden om je bijdrage te herzien.

Je sociale bijdrage verminderen kan niet zomaar. Het is ook niet zonder risico’s. Dit doe je dus enkel wanneer je er zeker van bent dat je minder zal verdienen dan verwacht.

Dat kan enerzijds via persoonlijke factoren zoals een bevalling, langdurige ziekte of een ongeval. Anderzijds kan je de verlaging verklaren op basis van je activiteiten. Bijvoorbeeld, door het faillissement van een klant of het verlies van een belangrijk contract.

Wie zijn sociale bijdragen te laag heeft gezet, kan nog tot het einde van het jaar het verschil bijbetalen. In december controleer je dus best nog eens of je inschatting overeenkomt met je werkelijke inkomen.

Betaal je uiteindelijk toch te weinig na een verlaging, dan zal je verhogingen (lees “boetes”) moeten betalen. Op het einde van het jaar kunnen deze flink oplopen en bovendien zijn deze boetes niet fiscaal aftrekbaar.

Je sociale bijdragen verhogen kan in principe altijd.

Als je er vrij zeker van bent dat je momenteel te weinig sociale bijdragen betaalt, is een verhoging sowieso een goed idee.

Ben je niet helemaal zeker van je inkomsten van dit jaar? Dan wacht je best tot op het einde van het jaar om je sociale bijdragen te verhogen.

Je sociale bijdragen aanpassen kan via je sociaal verzekeringsfonds. Vaak kun je dit zelf aanpassen wanneer je je inlogt op het webportaal van je sociaal secretariaat. Het is soms wat zoeken naar de juiste knop, maar als je het zelf niet vindt, kan je natuurlijk altijd je contactpersoon aanspreken en om hulp vragen.

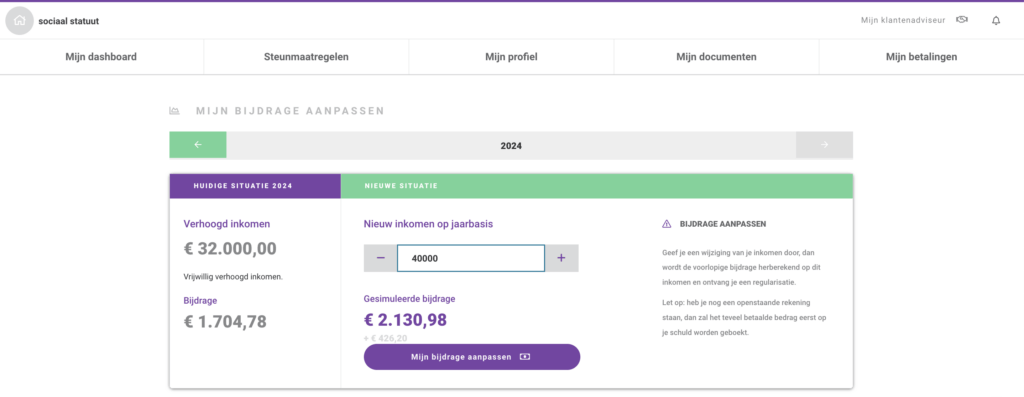

Bij Liantis, bijvoorbeeld, kun je hier je sociale bijdragen zelf aanpassen:

Je kan er ingeven hoeveel je netto denkt te verdienen dit jaar en op basis daarvan krijg je een nieuw voorstel voor je kwartaalbijdrage.

Nadat je op “mijn bijdrage aanpassen” klikt, krijg je een samenvatting van de gewenste aanpassing. Wanneer je de aanpassing hebt bevestigd, zal je een regularisatie ontvangen om het verschil tussen je huidige bijdrage en de nieuwe bijdrage te vereffenen.

Het aanpassen of wijzigen van je sociale bijdragen is kosteloos.

Door je sociale bijdragen aan te passen, speel je kort op de bal. Je vermijdt in principe de impact van een regularisatie binnen drie jaar.

💡Accountable tip: Primostarters mogen drie jaar de minimumbijdrage betalen. Hun eerste regularisaties hebben dus vaak een grote impact. Om dat te vermijden, verhogen ze beter tijdig hun bijdrage.

Je sociale bijdragen hebben ook een invloed op je belastingen. Hoe meer sociale bijdragen je betaalt, hoe lager je belastbaar inkomen. In dat opzicht kan het dus interessant zijn om je bijdragen te verhogen.

Zoals eerder gezegd, heb je er alle baat bij om je sociale bijdragen zo goed mogelijk in te schatten.

Om deze risico’s te vermijden, controleer je best regelmatig je bijdragen. Zorg er dan voor dat je bijdragen gelijk zijn aan 20,5% tot 21% van je netto belastbaar inkomen. Zo betaal je niet te veel en zal je ook geen grote regularisatie ontvangen in de toekomst.

Heb je moeite om je sociale bijdragen exact in te schatten? Geen zorgen, onze app berekent het voor jou. Probeer Accountable nu 14 dagen gratis.

Valesca Wilms

Valesca Wilms is Content Manager bij Accountable België en schrijft over freelancen, zelfstandige zijn en belastingen op basis van haar eigen ervaringen.

Bedankt voor je feedback!

Ja

Als zelfstandige met een eenmanszaak worden je inkomsten belast volgens de personenbelasting. Maar o...

Lees meerVanaf 2026 moeten alle Belgische zelfstandigen hun facturen via een specifiek formaat elektronisch v...

Lees meerWanneer je handelt met een klant in een buitenland – of dat nu een product of dienst is, binne...

Lees meer