Comment devenir indépendant à titre complémentaire en Belgique

Read in 4 minutes

Vous lancer en tant qu’indépendant à titre complémentaire permet de profiter de nombreux avantages : arrondir vos fins de mois, mesurer la rentabilité d’un projet professionnel, tester la clientèle et votre offre, sans prendre trop de risques ! Découvrez dans ce guide les conditions pour devenir indépendant à titre complémentaire en Belgique.

Quelles conditions pour devenir indépendant à titre complémentaire ?

Vous pouvez prétendre au statut d’indépendant à titre complémentaire en Belgique, si vous avez un emploi, qui vous apporte à la fois une source de revenus stable et une couverture sociale correcte. Il s’agit généralement d’un emploi à temps plein ou à mi-temps, comme salarié d’une entreprise ou fonctionnaire.Lors de votre inscription comme indépendant à titre complémentaire, vous devez pouvoir prouver votre statut d’employé.

Indépendant à titre complémentaire et au chômage

Il est possible de devenir indépendant à titre complémentaire alors que vous bénéficiez du chômage. Vous devez cependant respecter certaines règles très précises afin de bénéficier d’allocations de chômage en parallèle d’une activité d’indépendant complémentaire. Nous vous les détaillons ici.

Indépendant à titre complémentaire pour une activité similaire

Si votre activité complémentaire est similaire à celle que vous exercez comme salarié, votre employeur est responsable de payer les charges sociales liées à cette activité complémentaire, en utilisant le régime des travailleurs salariés. Cela s’applique si, par exemple, vous êtes employé comme développeur et exercez également, à titre complémentaire, comme tel.

💡 Conseil Accountable : Veillez toutefois à ce que votre activité complémentaire ne nuise pas à votre emploi principal : il n’est aucunement dans votre intérêt de vous retrouver en concurrence avec votre employeur.

Vos obligations administratives en tant qu’indépendant à titre complémentaire

Vous avez des obligations légales similaires à celles des indépendants à titre principal :

👉 Vous choisissez, ou non, le régime de franchise de la TVA si votre chiffre d’affaires annuel est inférieur à 25 000 euros (hors TVA).

👉 Vous avez le choix entre les frais professionnels réels et les frais professionnels forfaitaires, équivalant à 30 % de votre chiffre d’affaires jusqu’à un plafond de 5040 euros (année de revenus 2023).

👉 Vous devez également vous inscrire à une caisse d’assurances sociales pour indépendant et à une mutuelle, afin de verser des cotisations sociales. Cependant, vous continuerez à bénéficier prioritairement des avantages sociaux du régime de votre activité principale.

Quid des impôts pour un indépendant à titre complémentaire ?

En tant qu’indépendant à titre complémentaire, vous payez des impôts sur les revenus de votre activité d’indépendant, qui s’additionnent aux revenus de votre activité principale.

Les taux d’imposition étant progressifs en Belgique, une augmentation de vos revenus imposables peut alors entraîner une hausse du taux d’imposition. Pour en savoir plus, consultez notre article indépendant complémentaire : 5 clés pour vos impôts.

Activités exonérées d’impôt pour indépendant à titre complémentaire

Vous êtes concerné par l’exonération d’impôts et de cotisations sociales en tant qu’indépendant à titre complémentaire, si vous remplissez les conditions suivantes :

✅ Vous avez choisi une activité d’économie collaborative, de services occasionnels entre citoyens, ou de travail associatif

✅ Votre revenu annuel est équivalent ou inférieur à 9.270 euros (2023). Attention, il s’agit d’un montant pouvant être réévalué chaque année !

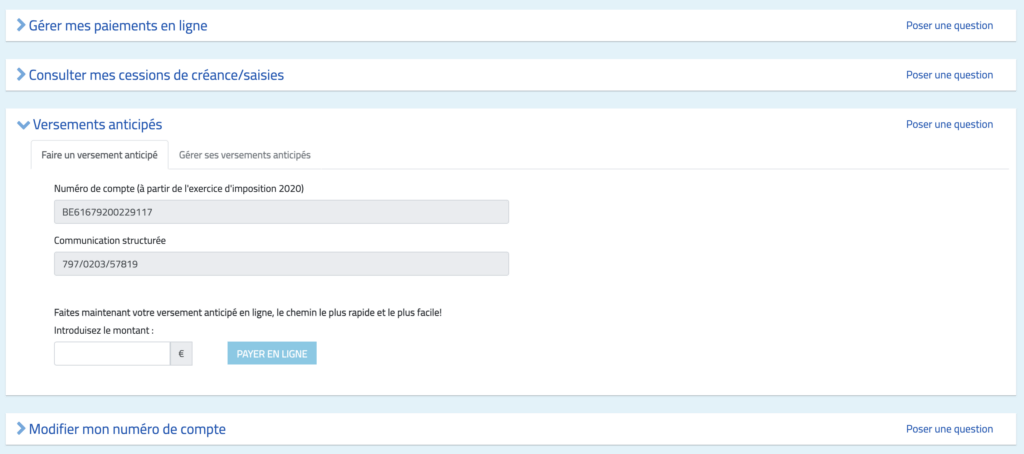

Des versements d’impôts anticipés

Vous pouvez choisir de verser des anticipés sur vos impôts. En contrepartie, vous recevrez une prime de l’administration fiscale. Rien de plus simple : connectez-vous à MyMinfin, choisissez le montant de votre avance et payez en ligne en un seul clic.

Déclaration d’impôts pour indépendant à titre complémentaire

Vous déclarez vos revenus, vos frais, vos cotisations sociales d’indépendant à titre complémentaire dans la partie 2 de la déclaration d’impôts des personnes physiques. La partie 1 est réservée, entre autres, à vos éventuels revenus comme employé.

💡Conseil Accountable : Calculez et préparez sans effort la partie 2 de votre déclaration d’impôts pour indépendant à titre complémentaire dans notre application Accountable. Vous gagnez non seulement du temps, mais évitez également toute erreur.

Frais professionnels déductibles

En tant qu’indépendant à titre complémentaire, gardez à l’esprit que les frais professionnels (et uniquement professionnels) sont votre meilleur levier fiscal.

Exemple de frais professionnels entièrement déductibles

✅ Tout frais relié à votre lieu de travail, comme le loyer ou le chauffage

✅ Le matériel de bureau

✅ Les frais de téléphonie et d’internet

✅ Les cotisations sociales

Exemple de frais professionnels partiellement déductibles

✅ Les frais de restaurant

✅ Les frais de carburant

💡Conseil Accountable : En déduisant soigneusement les frais qui s’appliquent à votre situation, vous diminuez votre revenu imposable. Découvrez ici 114 frais professionnels déductibles !

Des cotisations sociales dites de solidarité

Vous payez des cotisations sociales en tant qu’indépendant à titre complémentaire, qui sont identiques à celle d’un indépendant à titre principal. Celles-ci s’élèvent donc à 20,5 % de votre revenu dans la majorité des cas, à payer chaque trimestre.

Cependant, à la différence d’un indépendant à titre principal, vous ne constituez pas de droits supplémentaires avec ces cotisations. Votre couverture sociale est prise en charge par votre activité principale.

En dessous d’un revenu professionnel annuel net inférieur à 1.815,41 euros (en 2023, montant pouvant être réévalué) pour votre activité d’indépendant, vous bénéficiez d’une exonération. Consultez notre article zoom sur vos cotisations sociales d’indépendant complémentaire, pour en savoir plus.

Quels autres frais en tant qu’indépendant à titre complémentaire ?

👉 Frais d’inscription à un guichet d’entreprise : environ 101€ pour tout indépendant à titre complémentaire à Bruxelles ou en Wallonie.

👉 Demande de numéro de TVA : environ 60€. Si votre chiffre d’affaires annuel est inférieur à 25 000€ pour votre activité d’indépendant complémentaire, vous en êtes exonérée.

À noter, que ces frais sont entièrement déductibles fiscalement.

👉 L’impôt provincial et communal : au montant variable selon votre activité et votre lieu.

Vous lancer en toute sérénité en tant qu’indépendant à titre complémentaire

Voici quelques avantages à vous lancer en indépendant à titre complémentaire

👉 Vous pouvez tester un projet en toute sécurité ou nourrir une passion en complément de votre activité principale

👉 Des contraintes administratives plus légères que pour un indépendant à titre principal

👉 Si vous avez besoin d’un revenu complémentaire.Notre équipe Accountable vous guide, étape par étape, dans votre lancement en tant qu’indépendant à titre complémentaire, tant au niveau administratif que comptable ! Si vous êtes prêt à démarrer cette nouvelle aventure, téléchargez l’app Accountable dès maintenant.

Avez-vous trouvé ce que vous cherchiez?

Heureux de l'entendre !

Restez informé ! Laissez votre adresse e-mail pour être notifié des mises à jour et de nos derniers conseils pour les indépendants comme vous.

Nous sommes désolés d'entendre cela.

Pouvez-vous préciser pourquoi cet article ne vous a pas été utile ?

Merci pour votre réponse. 💜

Nous valorisons vos retours et les utiliserons pour optimiser notre contenu.